2019年10月から実施の消費税率引上げ・軽減税率制度、

キャッシュレス支援について

名古屋商工会議所では消費税軽減税率制度セミナーを実施しています

2019年10月から実施の

消費税率引上げ・軽減税率制度、

キャッシュレス支援について

名古屋商工会議所では消費税軽減税率

制度セミナーを実施しています

軽減税率制度とは

一定の商品・サービスについては軽減税率制度により8%になります。

対象品目の税率を正しく判断するためには、酒類の定義や外食の定義を

把握しなければなりません。価格表示、請求書を含めた事務処理をどのようするか、

従業員が理解し対応していくための教育やシステムが必要なってきます。

消費税率変更への対策は?

税率の差で店内飲食よりもテイクアウトが

増えることが想定されます

店内飲食(外食)は標準税率(10%)、テイクアウトは軽減税率(8%)なので、テイクアウトが増える可能性が高くなります。テイクアウトが増えることにより、容器等のコストや手間が増えます。また価値表示も工夫する必要が出てきます。お客様のニーズの変化を想定し、それに合わせた対策が必要です。

テイクアウトのラインナップを

増やしましょう

消費税率8%であるテイクアウトの商品を増やすことも検討しましょう。 それに合せて店舗レイアウトの変更や容器類の準備もはじめましょう。

消費税率の変更を機にお店の

コンセプトも再確認しましょう

コンセプトはお客の魅力そのもので、お客様が訪れる理由です。 日々の販売活動がコンセプトと合っているか、お客様の反応や販売データと比較し、見直して変更していくことも必要です。従業員の方のイメージとの再確認も実施してください。

ストアコンセプト設定の

3つの視点

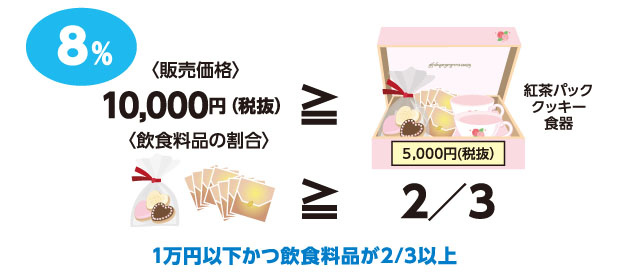

一体資産に該当

おまけ付きのお菓子や重箱に入ったおせちなど、

食品と食品以外の資産が一体資産は原則として標準税率(10%)が適用されます。

税率が違う商品購入時の一括値引き

割引券等の利用でレジ精算時に税率の違う商品について一括して「値引き」をする場合、

値引き額を合理的に区別する必要があります。

標準税率(10%)と軽減税率(8%)の税込価格で

値引額を按分する方法

税込価格から100円の値引きができるクーポン利用の場合

標準税率(10%)の税込価格から優先的に

値引きする方法

税込価格から100円の値引きができるクーポン利用の場合

軽減税率対象品目とは

軽減税率の対象となるのは、「酒類・外食を除く飲食料品」と

「週2回以上発行で定期購読される新聞」です。

全ての飲食料品が軽減税率の対象となるわけでなく、酒類や外食はその対象外となります。

対象品目の税率を正しく判断するためには、酒類の定義や外食の定義を

把握しなければなりません。

「酒類・外食を除く飲食料品」と「週2回以上発行で定期購読される新聞」です。全ての飲食料品が軽減税率の対象となるわけでなく、酒類や外食はその対象外となります。 対象品目の税率を正しく判断するためには、酒類の定義や外食の定義を把握しなければなりません。

軽減税率対象

生鮮食品/加工食品

(食用肉や魚、菓子など)

飲料

(ミネラルウォーター、ジュース)

持ち帰り可能な弁当など

宅配や出前

定期購読の

新聞

軽減税率対象

生鮮食品/加工食品

(食用肉や魚、菓子など)

飲料

(ミネラルウォーター、ジュース)

持ち帰り可能な弁当など

宅配や出前

定期購読の

新聞

標準税率対象

外食

レストラン等での食事

店内飲食

飲食

(ビール、ワイン、調理酒など)

医薬品/医薬部外品

(市販の薬、ドリンク剤)

水道水

標準税率対象

外食

レストラン等での食事

店内飲食

酒類

(ビール、ワイン、調理酒など)

医薬品/医薬部外品

(市販の薬、ドリンク剤)

水道水

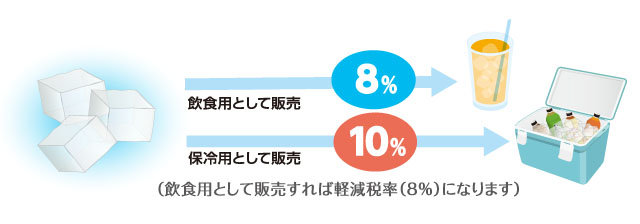

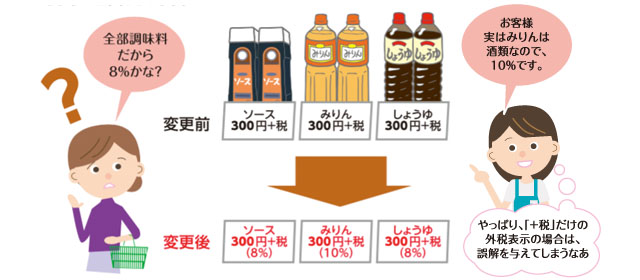

軽減税率(8%)対象品目のまぎらわしい例

飲食用として販売するか否かで、税率が異なる

軽減税率(8%)対象か標準税率(10%)対象かは、多くの商品を取り扱う小売店にとって、まぎらわしいものも存在します。

仕入と販売で税率が違うことに注意

飲食店が店内飲食でお客様からいただく消費税は10%ですが、食材仕入の消費税は8%になります。また割箸や容器、さらには水道光熱費等は10%になるので、税率が一律でないことに十分留意をしてください。

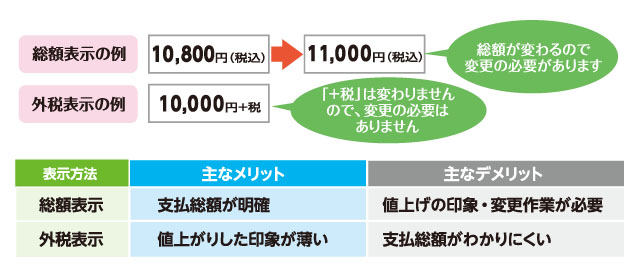

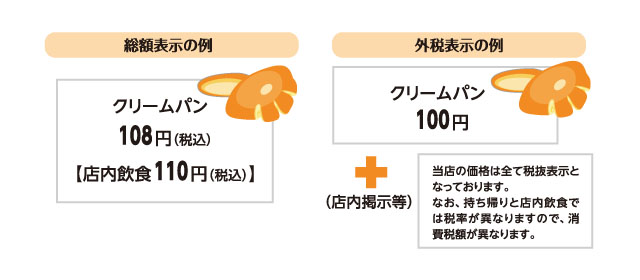

軽減税率制度に対応した価格表示

表示方法(総額表示、外税表示、税抜価格の強調表示)によって、価格表示の変更が

必要かどうかが異なります。さらに同じ商品でも店内飲食かテイクアウト等かで税率が異なったり、

似たような商品であっても異なる場合があります。

誤解されないような表示を検討しましょう

価格表示は、総額表示と外税表示があります。自店の売り方にあった表示方法を検討しましょう。

同じ商品でも8%の時と10%の時がある

軽減税率制度では①テイクアウトや出前と店内飲食のいずれの方法でも飲食料品を提供する飲食店や②イートインスペースのある小売店等の事業者で、同一の飲食料品の販売する際に、適用される消費税率が異なる場面が想定されます。

価格表示は分かりやすく

例えば「300円+税」のような外税表示の場合、お客様がどちらの税率なのか判断できなければ、支払総額がわかりません。価格表示・店内表示などで、どちらの税率なのかをわかるように工夫しましょう。

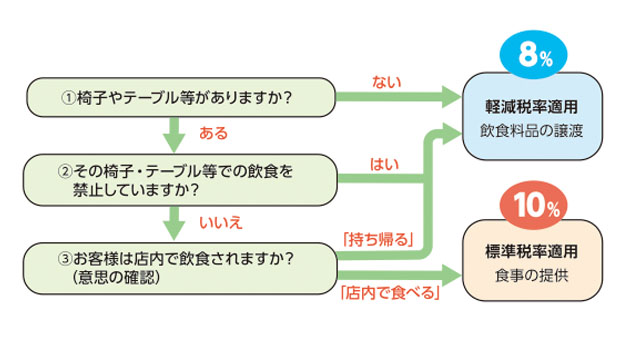

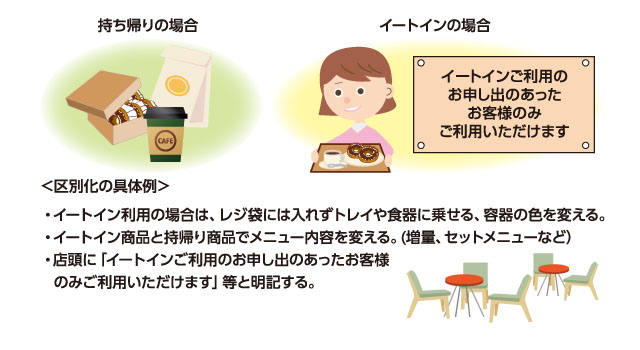

イートインは外食扱いで税率10%

外食の定義は両要件が必須

飲食に用いられる設備(飲食設備)のある場所

②サービス要件:飲食料品を飲食させる役務の提供

自店の状況を確認しましょう

イートインも場所要件とサービス要件のいずれも

満たしますので、外食と定義されます。

イートインと持ち帰りの区別

税率が異なるからこそ、イートインであることをお客様から見ても分かるように明確にして、消費税率10%で購入したお客様が「損した」と感じないような対策をしましょう。

店内飲食(外食)に当てはまるかの判断

飲食店で缶飲料などそのまま提供する場合

軽減税率の対象とならない「食事の提供」とは、飲食設備がある場所において飲食させるサービスの提供を指します。缶飲料やペットボトル飲料をそのまま提供したとしても、店内で飲食させるものとして提供していれば、「食事の提供」に該当し、10%と なります。

食事の提供とテイクアウトの違い

テイクアウトは「飲食料品を持ち帰りのための容器に入れ、又は包装をして行う譲渡」となり、軽減の対象となります。

店内飲食時、食べ残しを持ち帰る場合は「飲食料品の譲渡」には該当せず、軽減税率の対象にはなりません。

コーヒーサービスの適用税率

近隣の会社にコーヒーを届ける場合には、宅配となるので軽減税率対象です。一人一人の席に給仕して提供する場合は役務の提供とみなされ、「ケータリング・出張料理」となり、対象外です。

ケータリング・出張料理は軽減税率対象外

お客様の指定した場合において、料理や配膳を行うサービスは「役務を伴う飲食料品の提供」とみなされるため、持ち込む食材があったとしてすべて含めて軽減税率の対象外となります。

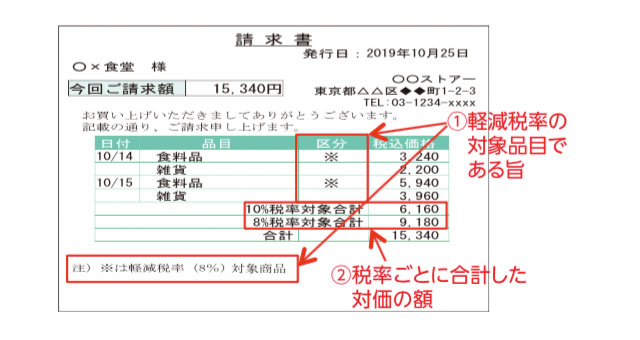

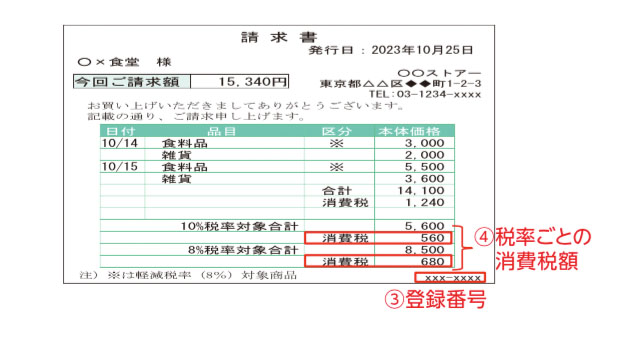

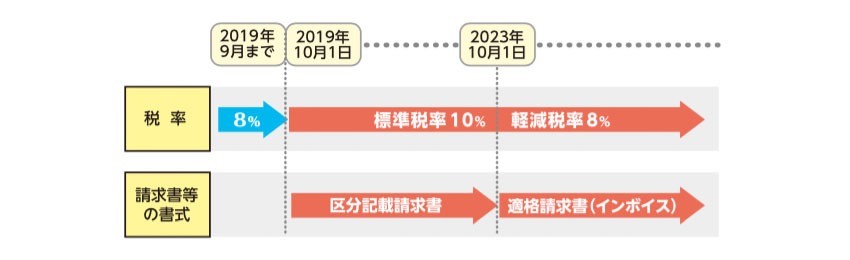

請求書等の記載事項

軽減税率制度導入に伴う請求書等の記載事項の追加

2019年10月1日から2023年9月30日までは「区分記載請求書等保存方法」、

2023年に10月1日からは「適格請求書等保存方式(インボイス制度)」が実施されます。

区分記載請求書

2019年10月1日〜2023年9月30日

請求書の書式を変更しなければいけないな

①軽減税率の対象品目である旨

②税率ごとに合計した対価の額

※標準税率対象品目のみを販売している場合は、

現在と同様の書式で対応することも可能です。

適格請求書

2023年10月1日〜

登録番号の申請や適格請求書の準備が必要

③登録番号

④税率ごとの消費税額

請求書等の記載事項の追加

消費税軽減税率制度導入に合わせて、請求書等の記載事項の追加が必要になります。

「適格請求書等保存方式(インボイス制度)」 導入後の免税事業者からの仕入について

2023年10月1日以降、原則、課税事業者の仕入税額控控には、適格請求書等が必要となります。適格請求書等は課税事業者のみが発行できるため、適格請求書等が発行できない免税事業者は、課税事業者から取引を避けられる可能性があります。そのため、将来的に課税事業者になる選択を追われる可能性があります。適格請求書等保存方式(インボイス制度)導入後、免税事業者からの仕入の一定割合を税額控除できる免税事業者等からの課税仕入れに係る経過措置が設けられています。税務署等に確認しましょう。

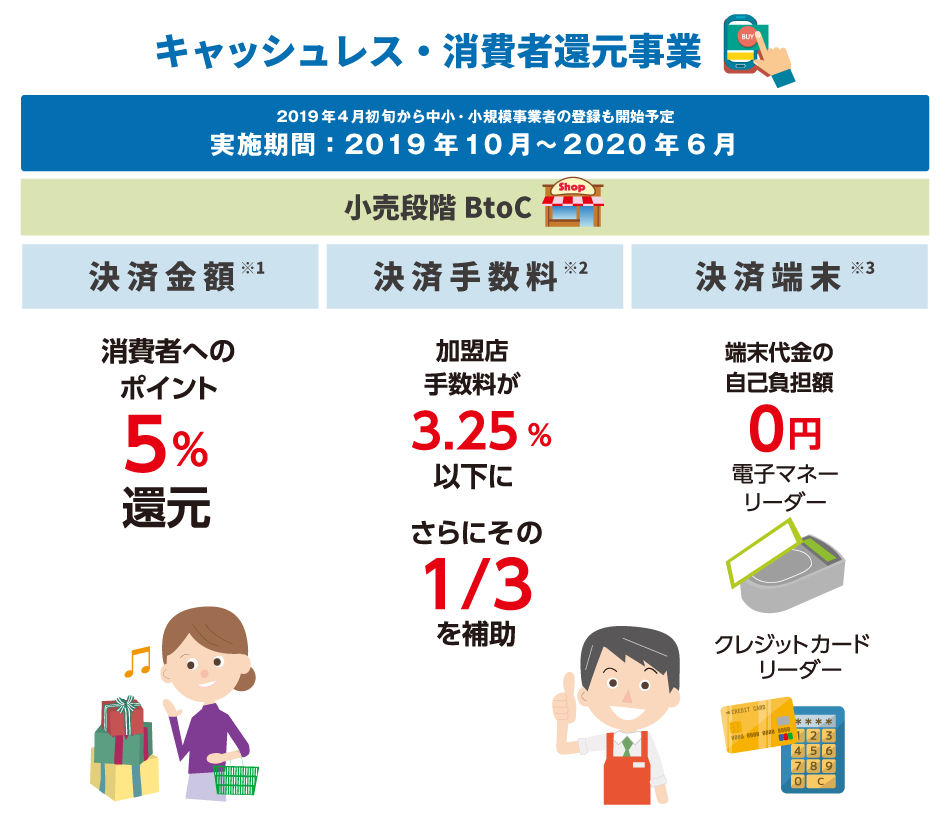

「キャッシュレス・消費者還元事業」の概要

「キャッシュレス・消費者還元事業」の概要

決済端末の導入、決済手数料軽減、消費者へのポイント還元等を支援する制度です。

キャッシュレス・消費者還元事業は、

決済端末の導入、決済手数料軽減、消費者への

ポイント還元等を支援する制度です。

※2 本制度の対象となる決済事業者を利用した場合に限られる(フランチャイズ等の事業者は対象外)

※3 本制度の対象となる決済事業者が提供する端末に限られる(フランチャイズ等の事業者は対象外)

消費税軽減税率制度導入のお問い合わせ

詳細消費税軽減税率制度

導入のお問い合わせ

名古屋商工会議所にお問い合わせください。

消費税軽減税率制度導入に対応するための

ご相談は 名古屋商工会議所に

お問い合わせください。